急騰急落に注意、な週☆一週間のトレード日記と来週の予定(希望)

今週もお疲れさまでした。170回めの投資日記です。

セミの初鳴きを聞いて「ああ、夏だな」と思ったら翌日には蝉時雨。昨日まで古いパソコンにひやひやしていたのに今日は新しいパソコンのセットアップにやきもき。差が激しい週です。

日経平均&全体的な感想:最高値更新おめでとう、のあとに

今週は、最高値更新でようやく脱バブルな感じ。

週間チャートの形:しっかり登り坂

チャートの形は、先週に引き続き大きな登り坂。

最後にがけ崩れが起きていることを除けば、一週間かけてポーンと花開いた感じですね。これはウッキウキ。

週間の日経平均の動き:41000円台

| 日付 | 始値 | 最高値 | 最安値 | 終値 |

|---|---|---|---|---|

| 7/8(月) | 40863 | 41112 | 40780 | 40780 |

| 先週末の終値は40912円。ちょい下げでスタート。この日の最安値が週間の最安値です。 | ||||

| 7/9(火) | 40953 | 41769 | 40942 | 41580 |

| しっかり上がる日。 | ||||

| 7/10(水) | 41444 | 41889 | 41430 | 41831 |

| あいかわらずのしっかり上昇。 | ||||

| 7/11(木) | 42343 | 42426 | 42102 | 42224 |

| この日の最高値は週間の最高値で、そして日経平均の史上最高値更新です。 | ||||

| 7/12(金) | 41668 | 41754 | 41188 | 41190 |

| 暴落の日。 | ||||

週間の感想:史上初、42000円台

今週の日経平均は、42426円が最高値で、最安値が40780円の、1600円くらいの値動きでした。

このところの上昇がしっかり効いてきましたね。ついに史上最高値更新。いやあ、めでたいめでたい。

ただ、木曜日夜のCPIが予想より低かったことと、おそらく為替介入があったことから、金曜日は1日中暴落です。

今週の株日記:意外と動かないな?

今週は、日経平均こそ華やかだったものの、保有株についてはそんなにこれといって動きはない週でした。

今週の売買:日経ベア

今週は、久しぶりに日経ベアを買い足しました。少しだけ。

保有銘柄の傾向:意外と連動しない

個人的な保有銘柄の傾向は、保有株の中でも連動しないものが多数ありました。

今週、上昇したのは、百貨店、食品、グロース系。

百貨店は、インバウンド需要や好決算などで。特に週前半の上げ相場に沿って上昇する銘柄でした。

食品は、こちらも日経平均の流れに沿うかのような動きで。

グロース系は、何故か暴落した金曜日に調子が良い。

下げは、銀行、小売、電子機器。

銀行は、このところの利上げ期待から少し離れたような感じ。

小売は、明確な悪材料があってのこと。

電子機器は、一旦利確売りなのかな。

今週は日経平均やTOPIXこそしっかり上昇するものの、連動していたのはどうやら寄与度の高い大きな株、半導体関連など。

私の保有株の中にそういった銘柄はないので、意外と上がらなかったし下がらなかった。

金曜日にグロース銘柄が上昇したり、日経平均が暴落してベアが上昇したりしたので、むしろそっちのほうが含み損が減って楽しいくらいでもあり、不思議な週だなと思ってしまいます。

その他の感想:金とビットコインもボラティリティ高い

今週、金や仮想通貨関連も割と動く週でした。

まずは金。

金は11日木曜日に13612円/gを突破。日経平均とともに金も最高値でした。

こんなにきれいな右肩上がりグラフは久しぶりのような気もしますね。最近の地政学的リスクや世界不安に伴って、再度金価格が上昇しているように思います。

ビットコインはこんな感じ。

https://bitflyer.com/ja-jp/bitcoin-chart 画像は引用元の画面キャプチャ

ビットコインに関しては900万円を割り、8,797,132円/1btc円が最安。そのあと950万円台まで乗せるシーンもありましたが、再度垂れ傾向。

ビットコインは先週クジラが動いたってのもありますけれど、ここまで売られる意味がわからない。マウントゴックスのビットコイン弁済が始まり、値動きがあって価格需要が下がったりするとかなんとか。とはいえ880万円付近でまた値を戻しているので、55000ドルあたりでの底堅さは感じます。しばらくはこのあたりをキープしそう。880万円から900万円台を行ったり来たりするのでしょうかね。

一方でビットコインETFへの資金流入はあいかわらず行われているので、底堅さはありそう。

で、イーサリアムはこんな感じ。

https://bitflyer.com/ja-jp/ethereum-chart 画像は引用元の画面キャプチャ

イーサリアムも動きは一緒ですが、ビットコインと比べると週後半の下値が支えられています。

これはイーサリアムETF上場の話が少し進んだからでは、と言われていますね。あいかわらずマーケットは期待しています。

そういえばイーサリアムの次に仮想通貨ETF上場を期待されていることで話題のソラナですが、こんな感じ。

https://coin.z.com/jp/corp/information/sol-market/ 画像は引用元の画面キャプチャ

ソラナに関してはビットフライヤーでは取り扱いがないのかチャートが存在しなかったので、GMOコインのチャートで。

値動き激しーなぁってのが感想ですが、これはソラナETF上場の話題に盛り上がってボラティリティがあるってのも一つの要因です。安い時を狙って買うのもいいかもしれませんね。

ちなみにこの仮想通貨がどういう仮想通貨か知らないので調べたところ、時価総額が高く、高速でリーズナブルなコストで利用できるのが魅力とされています。また、他のブロックチェーンとの相互運用性もあり、トークンの往来も出来るとのこと。

円で見ると市場規模4位という大きさも魅力かもしれません。

https://cc.minkabu.jp/pair#currencies_tables_0 画像は引用元の画面キャプチャ

売買代金もビットコイン・イーサリアムに続く規模なので、十分にボラティリティやマーケットの動きも期待できますね。イーサリアムのあとはこっちに期待が寄せられて暴騰するのでしょうか。

来週は:月曜日休場、6月CPI、ECB理事会、TSMC決算

来週は、日本は場が4日しか開きません。また、6月CPIも。海外はアメリカ共和党大会、ECB定例理事会。TSMCが第2四半期決算。材料は多くはありませんが刺激するものはそれなりに。

日本市場の動向:6月CPIが大きいかな

注目している統計・発表・動向としては。

- 15日月曜日

- 休場(海の日)

- 中西部太平洋まぐろ類委員会(WCPFC北小委員会)(16日まで)

- うら盆、中元

- 博多祇園天笠

- 16日火曜日(巳の日)

- 5月第三次活動指数

- 日銀:金融政策決定会合議事録等(2024年1-6月)

- 太平洋・島サミット(18日まで)

- 決算:30件(バロックジャパンリミテッド、東宝、大庄)

- 17日水曜日(大安・一粒万倍日)

- 観光局:2024年上半期と6月の訪日外国人客数

- 祇園祭・山鉾巡行

- 芥川・直木賞発表

- 18日木曜日

- 6月貿易統計(税関ベース、期調前)

- 決算:2件(ブロンコビリー、ディスコ)

- 19日金曜日

- 6月CPI

- 日銀:基準外国為替相場及び裁定外国為替相場(8月分)

- 決算:5件

- 土用

- 20日土曜日(一粒万倍日)

- 勤労青少年の日

- 21日日曜日(満月)

- 全国高校総体

大きいのは、15日の休場、18日のディスコの決算、19日の6月CPIの公表でしょうか。

個人的には15日の博多祇園山笠、17日の訪日外国人客数も意識します。

夏真っ盛り、という感じなので夏祭りもいろいろあります。

そういえば19日は土用なのですが、うなぎを食べる日でもある「土用の丑の日」は7月24日と8月5日。今年は土用の丑の日が2回あります。たくさん食べられますね!ヽ(=´∀、`=)ノ

米国・世界の動向:アメリカ共和党党大会、台湾TSMC決算、ユーロはECB理事会と政策金利

気になっている統計・発表・動向は。

- 15日月曜日

- 休場:トルコ

- 中国:4-6月GDP、三中全会(18日まで)、6月小売売上高、6月鉱工業生産

- アメリカ:共和党党大会(18日まで)、7月ニューヨーク連銀製造業景気指数

- ユーロ:5月鉱工業生産

- 決算:ブラックロック、ゴールドマン・サックス

- ルワンダ大統領選

- AIの未来2024年次サミット

- フィンテックジャンクション2024年次サミット

- 16日火曜日

- アメリカ:6月小売売上高、7月NAHB住宅市場指数

- カナダ:6月CPI

- 7月ZEW景況感調査:ドイツ(期待指数)、ユーロ

- 決算:バンク・オブ・アメリカ、モルガン・スタンレー、ユナイテッドヘルス・グループ

- G7貿易相会合(17日まで)

- 17日水曜日

- 休場:インド

- 6月CPI:ユーロ(HICP改定値)、ニュージーランド、イギリス

- アメリカ:地区連銀経済報告(ベージュブック)、6月住宅着工件数、6月建設許可件数、6月鉱工業生産

- 決算:ジョンソン・エンド・ジョンソン、USバンコープ

- 18日木曜日

- 政策金利:南アフリカ、ユーロ(ECB)

- ユーロ:ECB理事会、ラガルド総裁定例記者会見

- 6月失業率:オーストラリア、イギリス

- アメリカ:7月フィラデルフィア連銀製造業景気指数、6月景気先行指標総合指数、5月対米証券投資

- 決算:TSMC(台湾)、ブラックストーン、ドミノ・ピザ、ネットフリックス

- 欧州政治共同体会合

- 19日金曜日

- イギリス:6月小売売上高

- カナダ:5月小売売上高

- 20日土曜日

- とくになし

- 21日日曜日

- ASEAN外相関連会議(27日まで)

意識するのはECB理事会、中国三中全会と4-6月期GDP、ベージュブック。TSMCの決算も意識します。

決算はアメリカの企業ではやけに金融・銀行系が多く感じました。

ところで、TSMCの決算とディスコの決算が同じ日なんですよ。

台湾時間14時ということは、時差が1時間あり日本のほうが1時間早いので、計算すると日本時間15時の発表とのこと。

そして、ディスコの決算は16時予定と。

半導体トレンドに大きな材料となりそう。決算が良好ならさらなる上昇が期待できますが、さてどうなるでしょうか。

やりたいこと:こまごま気になること

今週、日経はわりと強い上昇だったのに自分のポートフォリオは上がらず、日経が暴落した日に含み損は減って、自分の保有株は日経平均の動きと大して連動しませんでした。

なので日経平均の上昇にあやかる、みたいな期待は持ちづらいですね。

来週もまたそれなりに動けばいいな、くらいのテンション低めです。

そして、この後は投資にまつわるアレコレで書きたい小粒な出来事がいろいろあるので書いていこうという、そういう個人的な内容です。

新しいETFが気になる

YouTube見ていたら新しいETFについての動画が流れてきました。

グローバルX社の『グローバルX 革新的優良企業 ETF』だそうです。

ぱっと見「新しいアクティブETFか!?」と思ったんですが『Mirae Asset Global Innovative Bluechip Top 10+ Index』という株価指数に連動したETFなのだそうです。

半導体、AI&データセンター、ヘルスケアなど高成長の分野で、さらに大手企業のみを選別した指数に連動するETF。投資対象は全世界で、今のところアメリカの大手企業が主流ですが、台湾や中国の企業もちらほら見受けられます。

そういうおいしいとこどりをしようとするETFもあれば、その基本となる株価指数まであるのね、っていうのに驚き(;´Д`)

あとウラニウムビジネスETF。

こちらはウラン製造や原子力関連部品の企業に特化したETFです。

こちらもまた原子力関連企業やウラン製造に特化した株価指数『Solactive Global Uranium & Nuclear Components Total Return Index』という数値に連動するインデックスETFなのだそうです。

こちらも全世界対象。

電力会社の株主総会前に「原発反対!」と叫ぶ人たちが知ったらブチ切れそうな数値とETFですね(ノA`)

そしてこういったユニークな株価指数を作ろうと思ったほうもすごいし、それを投資商品にして上場しようと思うグローバルX社もすごい。

いつかどこかで「個性的な株価指数まとめ」みたいな記事でも書こうかなと思えてしまうくらい、個性的な数値のETFが目につきました。

そういえばアクティブETFどうなった

数か月前に「アクティブETF上場おめでとう!」みたいなことを書いた気がします。

アクティブETFが上場したのは2023年9月7日。

そろそろ1年経つかな。

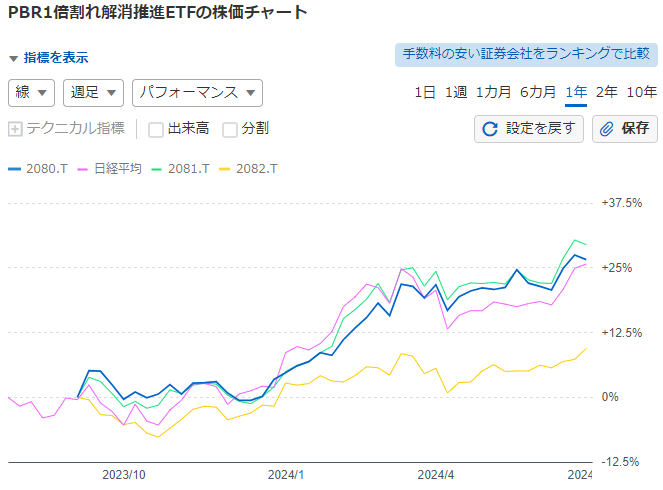

アクティブETFについてはいくつか触れましたが、最近でも話題になり続けているものはシンプレクスの『PBR1倍割れ解消推進ETF』ですかね。

これがなかなか数値が良い感じ。

こちらは上場時から順調に上昇しています。もちろん日経が強いタイミングで上場したため、マーケットの雰囲気に恵まれた面もありますが。

同時に上場したアクティブETFである「政策保有解消推進ETF(2081)」「投資家経営者一心同体ETF(2082)」、そして日経平均の値と比較したグラフがこちら。

https://finance.yahoo.co.jp/quote/2080.T/chart?frm=wkly&trm=1y&compare=998407.O%2C2081.T%2C2082.T 画像は引用元の画面キャプチャ

意外と政策保有解消推進ETFが健闘しており、パフォーマンスがいいですね。話題性で目にすることが多かったPBR1倍割れ解消推進ETFより良いのは意外でした。

投資家経営者一心同体ETFは方針もあるからか、成長がゆーっくりです。

ちなみになんでこれについて触れたのかというと、このところアクティブETFに関する話題をあまり聞かないな、と思ったので。

実はアクティブETFが話題にならなくなった後でも、アクティブETF自体はちらほらと上場してはいるんですよ。軽くまとめてみました。

- 上場Tracers 米国債0-2年ラダー(為替ヘッジなし)(2093):残存期間が2年以下の米国国債に投資するETF(日興アセットマネジメント)

- SMDAM Active ETF 日本高配当株式(2011):日本の取引所に上場している株のうち、中長期的な上昇と配当収益を目指すETF(三井住友DSアセットマネジメント)

- iFreeETF 米国国債7-10年(為替ヘッジあり)(2016):残存期間が7-10年程度までの米国国債に、残存期間ごとの国債の投資金額がほぼ同程度になることを目指して運用する、為替ヘッジありのETF(大和アセットマネジメント)

- iFreeETF 米国国債7-10年(為替ヘッジなし)(2015):残存期間が7-10年程度までの米国国債に、残存期間ごとの国債の投資金額がほぼ同程度になることを目指して運用する、為替ヘッジなしのETF(大和アセットマネジメント)

- SMT ETF日本高配当株アクティブ(170A):日本の取引所に上場している株のうち、予想配当利回りが市場平均より高い銘柄に投資するETF(三井住友トラスト・アセットマネジメント)

ただ、強い注目があるわけでもなく、あまり大きな動きにも話題にもなってないな、というのが個人の感想です。

米国債を対象にしたものがだいぶ増えた一方で、相変わらず高配当はアクティブETFのネタにされやすい。

こうなると、アクティブETFは「高配当」「成長期待」「米国債」「その他・個性派」って感じの分け方もできますね。

主流は高配当で、有名な証券会社は高配当のアクティブETFを出しているところが多めです。

もうすこし面白い商品が出るかなと思ったんですけど、個性強めなのははシンプレックス社のアクティブETFに限られてしまうので、寂しいというかつまんないというか期待外れというか。

アクティブETFが解禁されて、そろそろ1年です。

アクティブETFそのものに対してのプロの評価もそろそろ知りたいところ。どっかのアナリストが語ってくれないかな。

えー! auカブコム証券名前変わるの!?

普段使いの証券会社は楽天証券ですが、新NISA用や長期保有株を別で持ちたくて、auカブコム証券にも口座があります。

で、このauカブコム証券の名前が変わるとかなんとか。

三菱UFJ、auカブコム証券の社名変更検討 ブランド活用(日本経済新聞)

https://www.nikkei.com/article/DGXZQOUB098D60Z00C24A7000000

えー!( ゚Д゚)って感じです。

グループのブランド力を活かすため、連携強化、なんてありますけど。

個人的にはちょっと嫌かも。

カブコム証券って名前がカタカナで印象的なんですよ。auっていうケータイ会社でデジタルな感じも出せるし。

ていうのもありますけど。

三菱UFJ銀行って、インサイダー問題とかでイメージ悪いんですよね。

三菱UFJ銀行員、親族らにインサイダー情報漏えいの疑い-報道(ブルームバーグ)

https://www.bloomberg.co.jp/news/articles/2024-07-08/SGBS4HT0G1KW00

個人的には名前変更してイメージ下がるのは好ましくないので、なーんかなって思ってしまいます。

取引の内容とか気になってる株のリストとか、勝手に見られそうで不安です。

せっかく赤い銀行のイメージが薄く、オレンジの通信会社のイメージが強いのが個人的には好印象だったのですけれどね。赤い銀行のイメージが強くなるとなんかなって感じ。

でもまだ新しい口座を開設して1年も経ってないので、また口座増やすのもめんどい。カブコム証券のドメインもダイレクトで好きなので、できれば名前変更はもう少し考えてほしいなと思う今日この頃です。